一、纳斯达克泡沫启示

近期市场对新经济企业关注较多。从讨论流量红利见顶、一级市场资金紧张、IPO大量破发到科技巨头股价回调,市场对新经济从乐观的一致预期转向谨慎下的预期分歧。尽管我们并不认为2000年纳斯达克泡沫破灭会重演,但当前与2000年在技术、资金环境等方面有诸多相似。本期报告我们将复盘2000年纳斯达克泡沫时期,科技巨头谷歌、亚马逊如何逆势而起,而同样是行业翘楚的中华网、雅虎如何陨落,以期寻找当前最具潜力的企业。

2000年受益于PC端红利而崛起的四大门户网站:中华网、新浪、网易和搜狐相继上市(14.71亿/6.47亿/5.7亿/4.95亿)。在纳斯达克泡沫破灭期间,商业模式的差异决定了这些企业截然不同的结果。究其本质,在于现金流管理、流量变现、技术与产品迭代能力的差异。

(一)现金流管理:中华网VS网易,前者以市值缩水到上市时0.5%被收购告终,而后者的市值增长了74倍。1)投资策略上,中华网倾向于短时间大量的投资,而网易则以小规模投资为主,试验成功后再大规模投入;2)网易2004年就领先性地将重心从无线增值服务转向游戏业务,而中华网仍然在此业务消耗了近4亿资金;3)2001年以前网易的管理费用率高于中华网,得益于成本管理能力的提高,网易管理费用占比营收由2001年的642%大幅降低到2005年的7%,而中华网的这一比率却一直高于30%;

(二)流量变现:亚马逊通过开放平台扭亏为盈。2000年开始亚马逊转变了以阶段性亏损积累用户、获取市占率的战略,转而输出技术获取收入。2003年亚马逊基本实现盈亏平衡,2004年净利率达到8.5%;

(三)技术与产品迭代:谷歌VS雅虎。谷歌依靠新产品搜索引擎与2000年推出的新技术Google adWords,广告投放数量大幅增加,实现对雅虎的碾压式超越:2001年谷歌营收占雅虎营收比例仅12%,而2005年谷歌的营收已经超过了雅虎,随后两者差距逐渐扩大。

当新经济热潮褪去、资金趋紧明显的时期,企业商业模式面临考验。从商业模式的视角,最具前景的企业:1)谨慎投资:投资领域聚焦而非多元、投资规模不宜过大;2)控制成本:管理费率的下降既可以阶段性提高净利率,也是长周期营运管理能力的体现;3)流量变现:初期以亏损换市场是互联网企业的共性,但在投资者信心不足时期,能率先实现流量变现的企业在再融资方面将更有优势。我们通过投资性现金流、管理费用、净利率等三个指标,从2017年至今上市的21家独角兽企业中,筛选出包括平安好医生、哔哩哔哩、有才天下猎聘、精锐教育以及映客等5家公司,建议重点关注。

近期市场对新经济企业关注较多。从讨论移动互联网流量何时见顶、一级市场资金紧张、企业密集上市、IPO大量破发到海外科技巨头FAANG (Facebook、苹果、亚马逊、Netfix、谷歌母公司Alphabet)股价大幅回调,市场对新经济从乐观的一致预期转向谨慎下的预期分歧。尽管我们并不认为2000年纳斯达克泡沫破灭会重演,但当前与2000年在技术、资金环境等方面有诸多相似。即便是当时科技泡沫破灭,企业面临资产价格重估的历史背景下,依然有谷歌、亚马逊等优秀企业的快速崛起。

本期的报告我们希望复盘2000年纳斯达克泡沫的产生与破灭,分析当时的科技巨头谷歌、亚马逊等如何在危机中逆势而起。曾同样是行业翘楚的中华网、雅虎为何走向陨落。以期帮助投资者认识当前的市场环境,分析什么类型的新经济企业将脱颖而出。

二、潮起潮落:从纳斯达克泡沫到新经济企业退潮

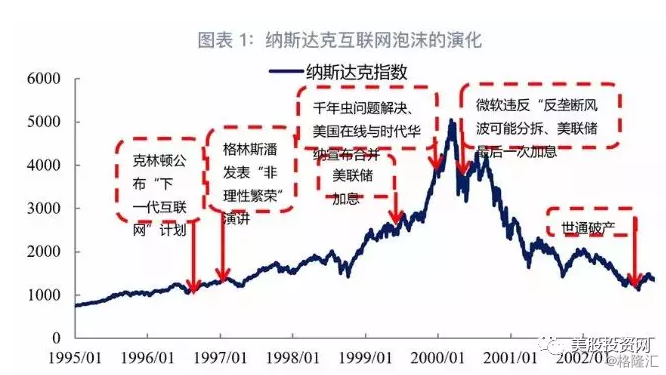

在1992年美国经济复苏的背景下,美股开启了一轮牛市。而在牛市后期,领涨板块是1996年由总统克林顿提出并上升为国家战略的互联网行业。在1992年1月2日到1997年12月31日期间,纳斯达克指数从584.28上涨到1570.35,涨幅达167.82%,同期标普500的涨幅为132.67%。到了1998年,由于亚洲金融危机,美联储降息应对风险。在低利率环境下,股票市场加快上涨,纳斯达克指数从数从1998年1月2日的1574.1上涨到2000年3月10日的5048.62,涨幅达221.5%,这一时期标普500的涨幅仅为43.76%。

1999年中开始,一年内美联储六次加息,联邦基准利率由4.75%调升至了6.5%。科技公司的业绩、用户增速等指标走弱,微软违反反垄断法风波面临拆分等负面消息接踵而至。2000年开始,纳斯达克泡沫破灭,纳指从2000年3月10日的最高点5048一路回调到2002年的10月9日1114.11点,下跌幅度达到77.93%。

近期新经济的演化与2000年纳斯达克指数的演变有诸多相似之处。

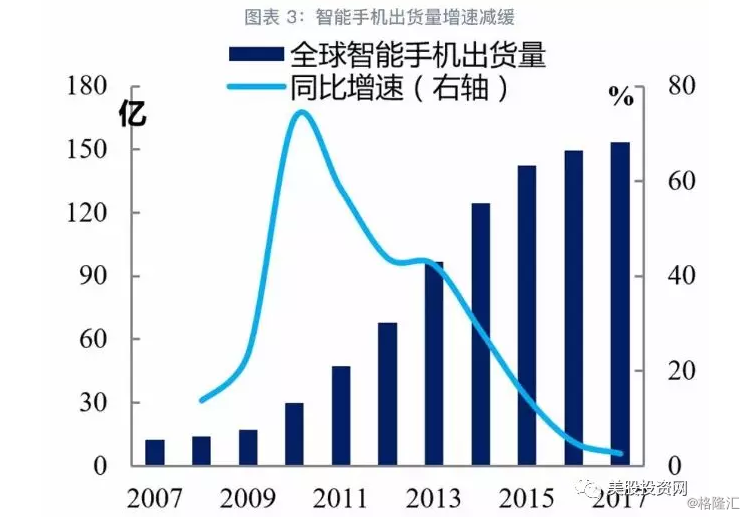

潮起:流量红利下投资者情绪与企业股价的共振。2000年的科技企业受益于PC互联网红利,而过去几年来新经济企业的崛起源于移动互联网红利。21世纪初,伴随着PC互联网热潮,美国PC互联网普及率从2000年的44%上升到2004年的69%,互联网的普及带来的是雅虎等门户网站的崛起。而近几年伴随着智能手机出货量快速上升,中国移动互联网用户的渗透率从2014年的41%上升到2017年的54%。流量红利带来投资者情绪与企业股价的共振,互联网企业估值随之水涨船高。

观察2000年纳斯达克科技企业资产价格泡沫演进发现:在1998 年和1999 年更改名称进入互联网的纳斯达克企业,在名称变更之前5 天(当更名的消息公布)与宣布名称变更之后5 天的股价涨幅远超过同业公司,无论这些公司实质的业务与互联网究竟是否有相关性[1]。今天的新经济企业,从一级市场转向二级市场上市之后,出现了大幅度的破发、股价持续下跌的现象,从侧面反应这些企业在一级市场的价格高企。

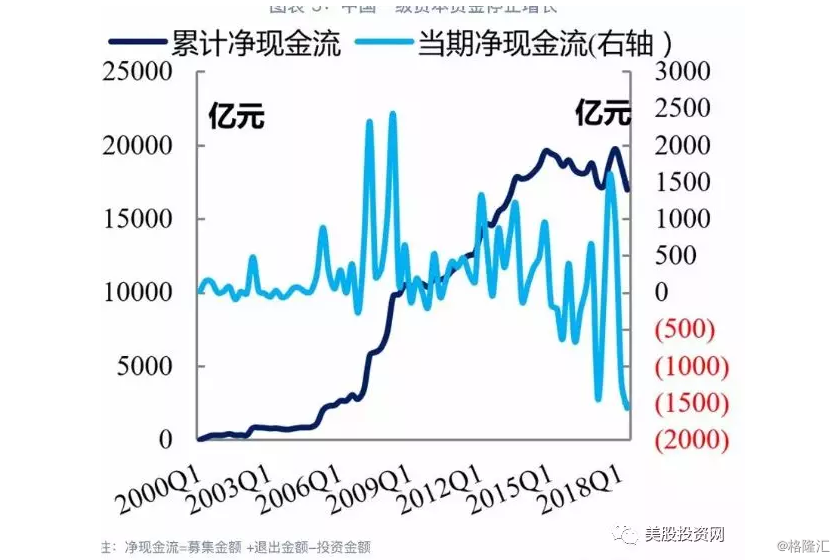

潮落:资金紧张下的密集上市。2000年的纳斯达克泡沫破灭起源于资金面由松变紧。美联储1998年为对冲亚洲金融危机影响,将联邦基准利率由年初的5.5%经三次调降,至1998年11月17日的4.75%,但亚洲金融危机恐慌消退后,在1999年6月30日开启了加息周期,一年时间内将联邦基准利率由4.75%调升至6.5%。对比当前,根据我们的统计:2018年以来,一级资本出现了资金紧张的情况,2018Q1/Q2一级市场净现金流已降至-1202亿/-1570亿,是2000年以来新低水平。若无新增募集资金,4年之内风险投资资金会消耗完毕。

在资金紧张的背景下,大量企业只能选择上市融资。统计显示:1999年与2000年美国市场分别有115/112家公司IPO,而1991-1996年平均每年仅有72家企业上市。在2000年,纳斯达克指数最高的时点,在4个月的时间内,中国最大的四家门户网站中华网、新浪、网易和搜狐相继上市。2018年以来,A股、港股和美股三个市场有14家独角兽企业上市,募资金额652.03亿元,占全部上市的206家企业募资金额的32.99%。对比来看,2017年同期仅有7家独角兽企业上市,募资131.08亿,仅占总募集资金的6.26%。

尽管从估值水平和企业盈利来看,目前还远不能称之为泡沫。但我们认为市场在经历对新经济的一致乐观预期向预期分歧转变,资金面趋紧的约束也加剧了新经济企业之间的竞争。重新复盘2000年科技巨头如何崛起,能帮助我们重新认识当前的市场。

责任编辑:旅游策划公司|农业策划公司|乡村旅游策划公司|企业咨询策划公司|策划公司|咨询公司|城乡文旅规划|项目可行性报告|养生养老策划公司|项目策划公司|规划设计公司